Oudedagssparen fors lager dan pensioen

Op 1 juli 2015 stuurde Staatssecretaris van Financiën Eric Wiebes een brief naar de Tweede Kamer met als bijlage ‘Oplossingsrichtingen pensioen in eigen beheer’. In twee eerdere artikelen (‘Einde aan het eigen beheer pensioen van de DGA?’ en ‘Is pensioen omzetten in oudedagssparen voor de directeur-grootaandeelhouder (dga) verstandig?’) gingen we al in op de strekking van deze bijlage. In dit artikel kijken we naar de hoogte van de uitkeringen als de pensioenvoorziening in eigen beheer wordt omgezet in een oudedagsspaarvoorziening.

Het oudedagssparen is één van de twee oplossingsrichtingen die Wiebes voorstelt. Daar gaat het in dit artikel over. De andere is de ondernemersbestemmingsreserve. Die behandelen we niet, om de reden dat dit deze oplossing niet de voorkeur van de Staatssecretaris heeft.

De voorbeeldcasus

We hebben een voorbeeld van omzetting van een pensioen in eigen beheer naar de oudedagsspaarvoorziening berekend. We zijn hierbij uitgegaan van de schoten voor de boeg die Wiebes in de brief-bijlage ‘Oplossingsrichtingen pensioen in eigen beheer’ heeft genoemd. Daarbij hebben we nog wat veronderstellingen gemixt, omdat nog niet alles duidelijk is.

Het voorbeeld betreft een dga (man) die op 1 januari 2016 45 jaar wordt. Deze dga is gehuwd met een vrouw van 42. Er is ouderdoms- en partnerpensioen zonder enige vorm van indexatie toegezegd. De pensioenopbouw volgens eindloon is begonnen in 2001 en sindsdien is het salaris van de dga onveranderd € 60.000 per jaar bruto gebleven. Gebruik makend van alle fiscale pensioenregimes blijkt deze dga per 31 december 2015 een ouderdomspensioen te hebben opgebouwd van € 13.111. Het partnerpensioen bedraagt 70% daarvan. Vanaf 1 januari 2016 wordt er geen pensioen meer opgebouwd. De fiscale voorziening eind 2015 bedraagt € 66.312. Hier gaan we verder mee rekenen omdat dit de waarde is die omgezet mag worden in de oudedagsspaarvoorziening. Op de commerciële waarde en de waarde volgens RJ2014-4 komen we later nog even terug.

Voor de berekeningen nemen we de meest recente sterftetafel, een u-rendement van 2% en een vennootschapsbelastingtarief (VpB) van 20%.

Als pensioen in eigen beheer pensioen blijft

Het premievrije ouderdomspensioen bedraagt dus € 13.111 met een partnerpensioen van 70% daarvan. Voor de berekening van de pensioenvoorziening moet rekening gehouden worden met rekenregels. We gaan er gemakshalve vanuit dat die rekenregels en de onderliggende factoren zoals de sterftetafel niet veranderen. Op basis daarvan neemt de pensioenvoorziening van € 66.312 per 1 januari 2016 toe naar € 181.911 per 1 januari 2038, de dag waarop de dga 67 jaar wordt en met pensioen gaat. Vanaf 1 januari 2038 gaan dan de levenslange pensioenuitkeringen in.

Als pensioen in eigen beheer wordt omgezet naar oudedagssparen in eigen beheer

Wiebes stelt voor om de fiscale voorziening geruisloos om te mogen zetten naar de voorziening voor oudedagssparen. De oudedagsspaarvoorziening bedraagt dan op 1 januari 2016 eveneens € 66.312. Deze voorziening moet jaarlijks opgerent worden met het u-rendement, stel 2%. De voorziening neemt dan toe tot € 102.517 op 1 januari 2038. daarna gaan de oudedagsspaaruitkeringen in.

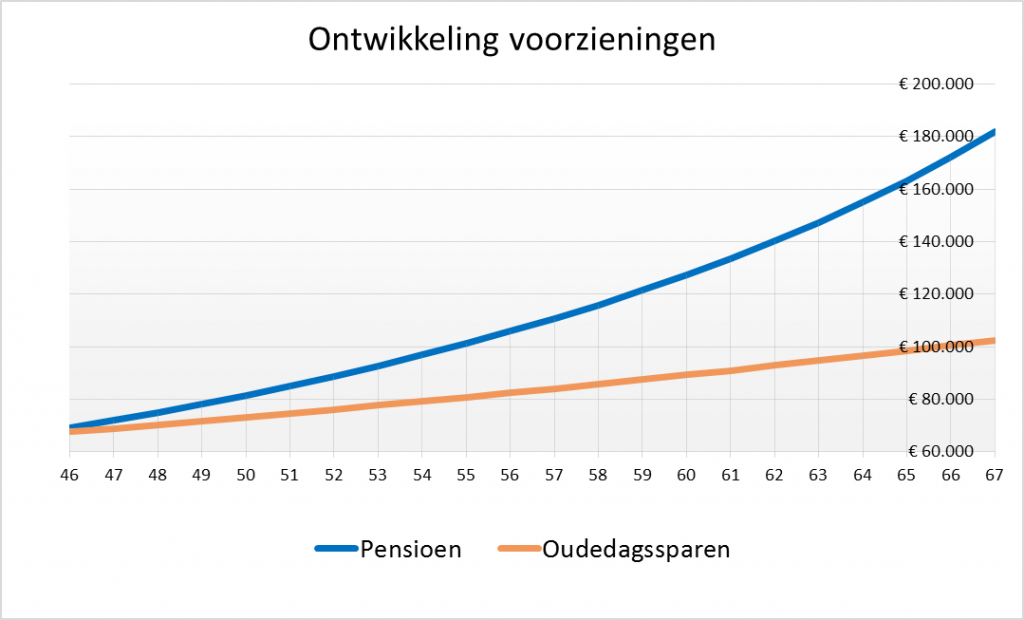

In de onderstaande grafiek staat het verloop van de pensioen- en oudedagsvoorziening.

Grafiek 1

Het verschil in voorziening op de pensioendatum is fors, bijna € 80.000.

Het pensioen gaat uitkeren

Pensioen is levenslang. Er mag wel een variatie in zitten van eerst hogere uitkeringen en later lagere. We gaan uit van een levenslang gelijkblijvend pensioen en dat de dga en diens partner in leven blijven. Het uit te keren ouderdomspensioen bedraagt € 13.111.

De oudedagsvoorziening gaat uitkeren

Wiebes stelt voor om de oudedagsspaarvoorziening in 20 jaar af te bouwen naar € 0. In het eerste jaar bedraagt de uitkering dan 1/20 van de voorziening op 1 januari 2038. De voorziening bedraagt € 102.517; 1/20 deel daarvan is € 5.126. De rest van de voorziening blijft staan en rent op met het u-rendement van stel 2%. Voor het gemak zijn we er vanuit gegaan dat de uitkering ter grootte van 1/20 deel van de voorziening aan het begin van het jaar in z’n geheel wordt uitgekeerd.

Een jaar later bedraagt de oudedagsspaarvoorziening dan € 99.339. Voor de uitkering van dat jaar (2039) moet dit saldo gedeeld worden door 19, de restant looptijd. De uitkering bedraagt dan € 5.228.

Deze methodiek moet gevolgd worden t/m het 20e jaar. In dat laatste jaar bedraagt de uitkering dan € 7.467.

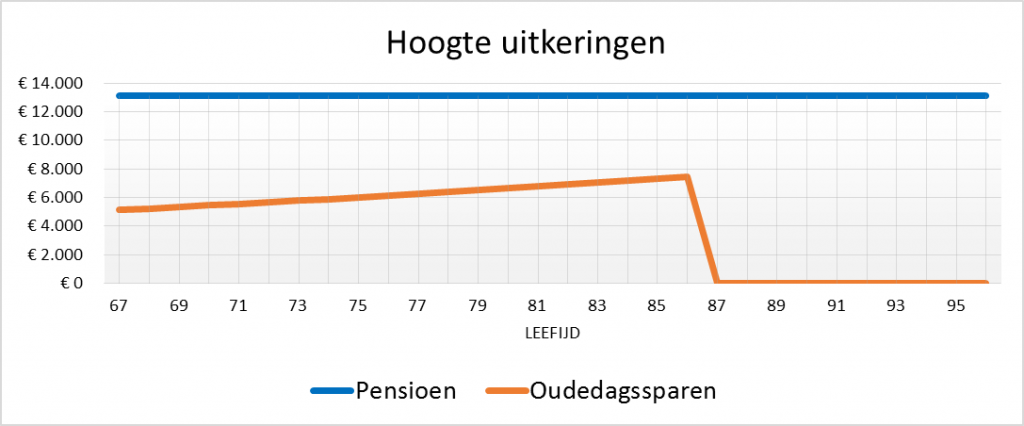

In de grafiek hieronder laten we zien hoe de pensioen –en oudedagsuitkeringen zich ten opzichte van elkaar verhouden.

Grafiek 2

De uitkering uit oudedagssparen bedraagt in 2038, het eerste jaar 61% minder dan de pensioenuitkering. In het 20e jaar is dat nog 43%. Na 20 jaar houdt de oudedagsspaar-uitkering op. De pensioenuitkeringen gaan door, zolang de dga en/of zijn partner leven.

Gevolgen voor de voorziening

Vanzelfsprekend hebben de uitkeringen invloed op de hoogte van de voorziening die in eigen beheer gehouden wordt. De dga heeft de keuze om op de pensioendatum (en later ook nog?) de voorziening onder te brengen bij een bank of verzekeraar.

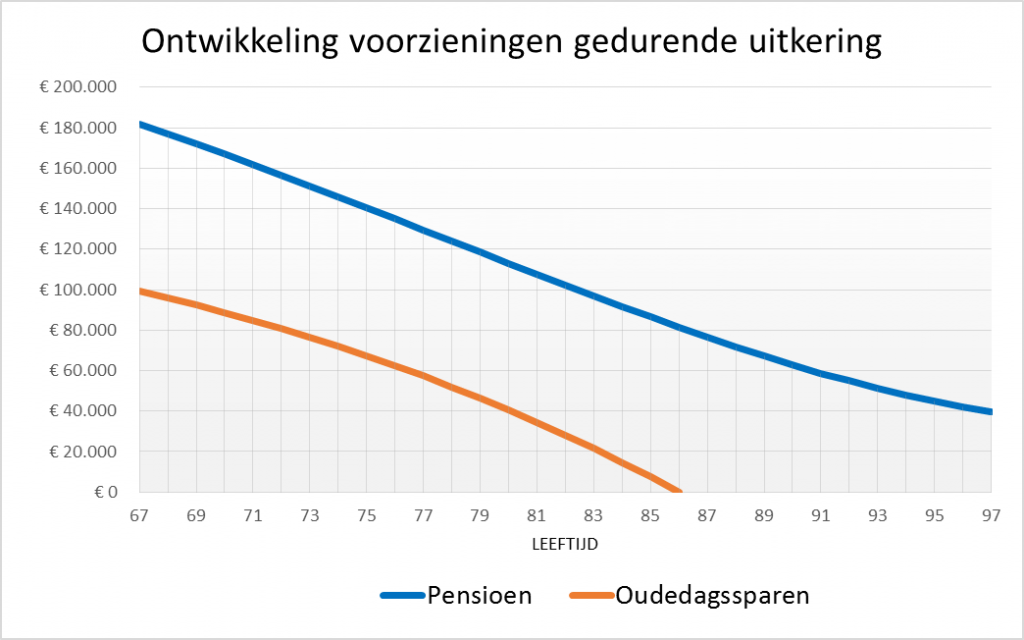

De oudedagsspaarvoorziening is na 20 jaar € 0. De pensioenvoorziening blijft echter op de balans staan zolang er uitkeringen gedaan worden, dus zolang de dga en/of diens partner nog in leven zijn. Dat kan nog lang duren. In de grafiek die u hieronder aantreft, laten we het verloop van de fiscale voorzieningen zien tot de dga 97 jaar is. De pensioenvoorziening bedraagt dan nog steeds bijna € 40.000.

Grafiek 3

Als de dga 100 is geworden en er nog drie uitkeringen zijn gedaan, dan is de voorziening gedaald naar ca. € 31.000. Een daling t.o.v. van de stand op 97 jaar van ca. € 9.000 terwijl er ruim € 39.000 is uitgekeerd. Waar komt dat geld vandaan? Zijn er nog andere consequenties?

Pensioen, daar krijg je levenslang voor

Zolang de dga en/of diens partner in leven is en het pensioen niet afgestort is naar een professionele verzekeraar, moet de BV blijven uitkeren. Tot het geld op is natuurlijk. Dan houdt het op. De oorzaak van het geldtekort kan overigens in bepaalde situaties leiden tot verplichte inbreng van privé-middelen in de BV.

Waar na 20 jaar bij oudedagssparen de BV in principe geliquideerd kan worden, moet de BV ingeval van pensioen dus zolang in de lucht gehouden worden met alle kosten van dien, o.a. voor het opstellen van de jaarrekening en berekenen van de pensioenvoorziening.

Daar komt nog bij dat de commerciële en RJ2014-4 waarderingen gedaan moeten blijven worden. De mogelijkheid van uitkering van dividend zijn afhankelijk van de commerciële waardering. In deze casus bedraagt die op 1 januari 2016 ruim € 194.000 en op het moment dat de dga met pensioen gaat ruim € 604.000 (rekening houdend met ongewijzigde factoren). De consequentie is dat er op de pensioendatum ca. € 500.000 aan eigen vermogen meer aanwezig moet zijn ten opzichte van oudedagssparen om dividend te kunnen uitkeren.

De financiering

De voorziening op de pensioendatum moet voldoende zijn om de uitkeringen te kunnen doen. In de ideale situatie is er vrij vermogen in de BV beschikbaar ter grootte van minimaal de voorziening.

In geval van de pensioenvoorziening werkt het dan zo: stel dat de BV op 1 januari ook precies € 66.312 op de rekening heeft staan en dit gemiddeld met 2% per jaar oprent, dan is het eindsaldo € 102.500. Van 2016 tot 2038 bedraagt de totale besparing VpB € 23.120 + rente (ook 2%) totaal € 29.800. Het totale vrije beschikbare vermogen voor de uitbetaling van de pensioenuitkeringen bedraagt dan € 132.300.

Met dat vermogen en een rente van 2% kan gedurende 30 jaar een pensioenuitkering gedaan worden van ca. € 5.870 per jaar. Daarna is het geld op. Voor de toegezegde pensioenuitkering van € 13.111 moet er echter ca. € 295.600 aanwezig zijn. Stel dat de dga er vanuit gaat dat hij 87 jaar wordt dan is er op zijn 67e toch nog ca. € 216.000 nodig voor de pensioenuitkering van € 13.111 per jaar.

De financiering van de oudedagsspaaruitkering loopt in zowel de opbouw als uitkeringsfase aardig in de pas met het u-rendement. Dit rendement kan namelijk doorgaans ook gehaald worden op een normale spaarrekening. (Het u-rendement voor juli 2015 ligt op 0,38%.). daarbij komt dat als de bespaarde VpB + rente tevens aan het vermogen toegevoegd wordt, dit extra saldo oplevert waarmee de kosten van het instandhouden van de BV gefinancierd kunnen worden.

Voordeel pensioen

Is pensioen dan nog wel voordelig? In grafiek 2 konden we zien dat de pensioenuitkeringen beduidend hoger zijn dan de oudedagsspaaruitkeringen. Als het doel van de dga is om in de BV zoveel mogelijk inkomen voor de oudedag te sparen, dan lukt dit het beste met pensioen. De vraag alleen is of dit de juiste route voor het bij elkaar sparen van oudedagsinkomen is.

Een alternatieven kan zijn om lijfrentestortingen in privé te doen, te financieren uit een hoger loon. Een andere mogelijkheid is om via dividend vermogen naar privé te halen en zo door middel van bijvoorbeeld beleggingen een vermogen op te bouwen.

Raadpleeg, op tijd, uw accountant en pensioenadviseur. Dat vergt even wat inspanning, maar daarna kunt u zeggen “ik snap het eindelijk en wil dat graag zo houden”.

Terug naar (vak)artikelen

Terug naar (vak)artikelen